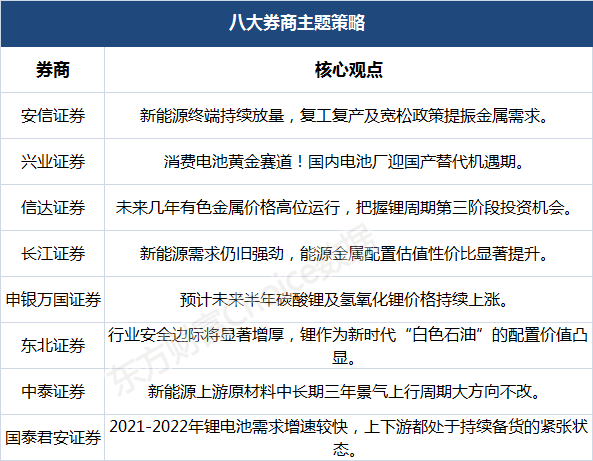

八大券商主题策略:新能源风向标!“锂”大爷归来把握锂周期第三阶段投资机会

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

日前,工信部正式启动新一轮为期6个月的新能源下乡活动,以鼓励车企和地方政府合作推进新能源汽车在农村的普及长期来看,政策引导或有效恢复市场景气,上游需求逐步释放产能预计市场价格可能上涨建议:赣锋锂业,天齐锂业,永兴材料,盐湖股份,西藏矿业,中矿资源,荣杰股份,亚化集团,天华超晶,盛鑫锂能,华友钴业,袁腾钴业,盛屯矿业,洛阳钼业,韩瑞钴业等

兴业证券:消费电池黄金跑道!国产电池厂迎来国产替代机会。

是消费电子的重要模块,钴酸锂+软包是手机,电脑等主流消费电子的电池标准方案2020年消费级锂离子电池出货量占锂电池行业的32.8%,仅次于动力电池电池安全壁垒高伴随着电池容量升级,快充等技术迭代,电池在智能手机,可穿戴产品成本端的占比逐年提升未来电池升级方向包括层压工艺,采用硅碳负极材料,提高正极材料充电截止电压

消费电池行业壁垒高,赛道红利好目前国内电池组和电芯企业正在加速扩产,抢占国内替代红利,国内消费电池企业前景看好我们看好消费电池赛道的相关标的:1欣旺达:手机封装龙头,大力布局消费电芯和电脑封装业务伴随着公司电力业务的快速增长,电力业务的盈利能力有望大幅提升2.珠海冠宇:募集资金扩大电池产能和封装产能,加大布局封装业务此外,冠宇动力业务从电池入手,布局动力+储能业务3.德赛:全球领先的手机包,增加储能电池和SIP业务布局4.子健电子:小型电池龙头,其产品主要是TWS和扬声器电池等5.万向科技:新进入TWS电池赛道,微型锂离子电池快速装车

信达证券:有色金属价格高位运行未来几年,把握锂周期第三阶段投资机会。

抓住锂周期第三阶段的投资机会江浙地区疫情有所好转,终端需求正在逐步恢复磷酸亚铁锂正极材料企业调度有所回暖,跨境铁锂厂新生产线即将投产下游企业询价增加,部分中小型碳酸锂厂高价成交氢氧化锂受工业碳价和锂辉石价格上涨影响,成本端继续得到有力支撑,价格保持稳定即将进入三季度新能源汽车产销旺季,叠加国家购置税下调,新能源汽车下乡政策,各地陆续出台的补贴政策三季度新能源汽车销量有望再次超预期增长,而二三季度逐步投产的锂资源项目,在产能爬坡和出货周期的影响下,存在供应滞后,叠加产业链补库需求预计三季度锂供应仍将供不应求,锂价有望稳中有升,为板块继续估值修复提供支撑

在双碳目标背景下,关注新能源,新材料的历史性投资机会,重点关注需求旺盛,供给格局偏弱的新能源金属和受益于产业升级,国内替代的金属新材料长期资本支出导致金属资源供给约束较强,支撑未来几年有色金属高位运行,金属资源企业将迎来价值重估的投资机会,新型金属材料企业受益于电气智能化加速发展,目前迎来超跌后的布局窗口期建议锂业关注天齐锂业,赣锋锂业,中矿资源,盛鑫锂能,永兴材料新材料建议重点关注铂新材料,利众集团,梅昊新材料,和盛股份,应时股份,韦伯合金等建议钛业关注宝钛股份,安宁股份,西部材料等建议贵金属关注贵研铂金,赤峰黄金,银泰黄金金属行业建议关注云南铝业,神火股份,西部矿业,紫金矿业,索通发展等

长江证券:新能源需求依然强劲,能源金属配置估值明显改善。

疫情对新能源需求的影响正在逐步缓解5月份,多家新能源车企交出喜人数据,新能源需求依然强劲,能源金属配置估值性价比明显提升锂方面,伴随着新增产能的释放和盐湖产量的季节性恢复,锂价在45万/吨左右波动近期皮尔巴拉精矿拍卖价高达5955美元,碳酸锂成本约43—44万元/吨目前锂盐厂/贸易商/中游锂盐库存普遍较低,因此后续锂价有望在需求逐步恢复的推动下重回上行趋势此轮由于行业海外资源开发速度相对较慢,锂电池需求占比大幅上升,叠加成本曲线陡峭且富有韧性,大幅抬高了锂价中枢水平

钴方面,受国内消费电子消费低迷和海外报价回调情绪影响,国内钴价近期大幅回调但值得注意的是,受此前德班港洪水影响,5—6月钴原料进口将持续低迷,或将在一定程度上支撑钴价镍方面,由于短期内整体商品的波动,近期镍价有所回调伴随着新增供应的逐步释放,价格有望逐步回归供求基本面年均价在20000—25000美元之间,上游一体化布局的公司优势凸显稀土方面,2022年上半年国内稀土配额增加20%,进一步延续稀土供需偏紧格局近期氧化镨价格企稳回升北方稀土受益于配额同比增长40%,量价两方面的利润弹性有望得到充分体现我们看好钕铁硼头部公司在产能扩张,产品结构改善等多重因素共振下的业绩弹性,以及软磁公司下游景气度带来的订单增长建议:锂,钴,镍,磁性材料

申银万国证券:预计未来半年碳酸锂和氢氧化锂的价格将继续上涨。

在全球加息背景下,周期性产品涨价的机会相对有限,投资需要选择行业和投资时机低循环石墨电极,镍和阴极材料综合成长龙头优先,成长中的锂资源龙头和受益于俄乌冲突,欧洲能源危机的电解铝龙头建议中短期机会,我们看好2023—2024年铜的可持续增长机会,滞涨下的金价预期

石墨电极:预计2022年石墨电极价格将迎来上涨机会,尤其是在二季度下游需求回暖,供应端负极增多,成本上升等多种影响下,涨价确定性很高镍:预计未来六个月镍价将保持强势伴随着年底印尼新增产能的释放,镍价可能下跌,但预计整体跌幅有限锂:预计未来半年碳酸锂和氢氧化锂价格将继续上涨但伴随着全球锂资源新增产能陆续投产,预计锂产业链价格将逐步回落至合理区间铝:受益于俄乌冲突和欧洲能源危机,预计全球电解铝价格将保持强势中国电解铝由于成本优势明显,单位利润较高未来伴随着国内电解铝新增供应和产量,以及房地产需求的下降,铝的价格和利润都会下降

东北证券:行业安全边际将显著增厚,锂作为新时代白油的配置价值将凸显。

长期来看,20—25万元或形成新的锂价中枢,显著提升行业安全边际,锂作为新时代白油的配置价值将凸显相关:荣杰股份,盛鑫锂能,天齐锂业,科达制造,赣锋锂业,永兴材料,亚华集团,江特电气,藏格矿业,中矿资源,天华超晶,西藏矿业,西藏城投,西藏珠峰等

中泰证券:新能源上游原材料中长期三年景气上行周期不变。

新能源的上游原材料,稀土磁性材料,锂钴铜箔,铝箔等,由于疫情,物流等因素,短时间内会出现供需偏弱的情况上海计划有序推进企业复产,产业链景气度逐步恢复中长期三年景气上行周期大方向不会改变,产业景气方向明确

国泰君安证券:2021—2022年锂电池需求将快速增长,上下游处于持续备货状态。

2021—2022年锂电池需求快速增长,上下游都处于持续备货的紧张状态由于2021年锂电池需求特别好,从动力电池,储能,小功率,电池行业都展开了备货准备,从而使得各个环节价格上涨就电池企业采购而言,上游材料价格上涨,数量满足不了生产准备所以从电动车的需求预测,到电池调度的规划,再到电池材料的订购,供需一直比较紧张

一线电池企业要努力保份额保利润,二线电池企业只争份额一线电池企业不得不通过扩大规模效应来拉大差距,所以产能和产量不得不扩大,份额不得不抢其实从技术的角度来说,一线企业的差距并不是太大,二线企业的技术水平也在提升为了扩大产量,维持毛利,需要和上游资源有良好的合作关系集成电池将通过调整利润环节到整车全产业链企业来抢夺整体市场份额上游利润不好,利润重心就放在整车上由于二线车企整体市场份额较低,必须用高增长来获得新的投入,才能保证自己在这一轮竞争中的生存二线车企即使不赚钱也会想尽办法抢份额

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新资讯

- 莲花健康剥离面粉业务聚焦调味品主业促进高质量发展 最近几天,莲花面粉100%股权淘宝拍卖入口已开通4月29日晚间,莲花健康产业集团股份有限公司发布公告称,拟转让全资子公司

- 问界M5订单量破万华为或自建汽车工厂小康股份“油退电进”新能源车销量占5 华为与小康旗下Selis联合研发的机型AITOM5,最近几天引起各界关注。 最近几天,长江商报记者走访华为武汉旗舰店,

- 广西多措并举提振旅游消费市场 日前,广西壮族自治区文化和旅游厅发布消息称,端午小长假期间,广西文化和旅游市场秩序良好,无重大安全事故,无重大旅游投诉和

- 中石油计划2050年实现近零排放 最近几天,中国石油发布《2021年社会责任报告》,这是该公司连续16年发布社会责任报告。 力争在2025年左右实现二氧

- 相关人士称特斯拉中国仍在大量招人,没有听说裁员消息 特斯拉首席执行官埃隆马斯克在上周发给高管的一封电子邮件中表示,由于经济形势不佳,特斯拉需要裁员10%,并计划暂停全球招聘

- 午间公告:新联电子、积成电子、迦南智能预中标国网采购项目 ①九洲集团:合资公司收到巴彦一期100MW风电项目和呼兰一期100MW风电项目批复。 ②新联电子:预中标国家电网202

- 今晚见!华为畅享50内置6000mAh电池:充一次不止用3天 前不久,华为正式公布了新一代华为nova10系列从官方的预热海报来看,该机将继续以影像系统为主,延续上一代在自拍和视频拍

- 共同保护地球家园世界环境日诞生五十年 6月5日是世界环境日,今年的主题是只有一个地球联合国秘书长古特雷斯在2022年世界环境日到来之际发表声明,呼吁人类共同努